【必見!】 子どもの将来のための資産形成 お金のプロに聞いてみました!

子どものためにお金を貯めなければ!! でも、子どもの資産形成のためには、何から始めたらよいのか、現在のやり方で合っているのか、 あらためて見直したり確認したい気持ちもあるのではないでしょうか?

今回は一児の父でもある、みらいい編集部Hiroが、子どものためのお金や、資産形成について、実際に気になることを、お金のプロにインタビューしてきました!子どもの将来のお金のことについて、一緒に考えていきましょう!

子どものためにお金を貯めなければ!! でも、子どもの資産形成のためには、何から始めたらよいのか、現在のやり方で合っているのか、 あらためて見直したり確認したい気持ちもあるのではないでしょうか?

今回は一児の父でもある、みらいい編集部Hiroが、子どものためのお金や、資産形成について、実際に気になることを、お金のプロにインタビューしてきました!

子どもの将来のお金のことについて、一緒に考えていきましょう!

子どもの将来のためのお金って実際どれくらいかかるの?あのライフイベントの費用も含めて考えよう!

さて、実際のところ、いくらかかるのでしょうか?

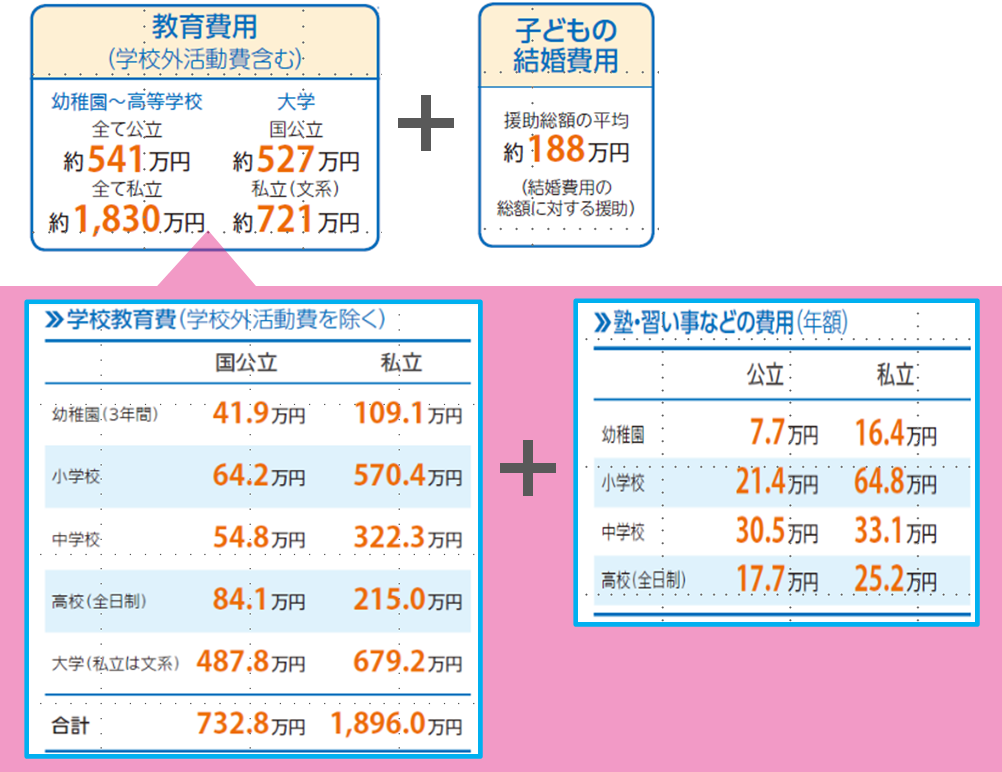

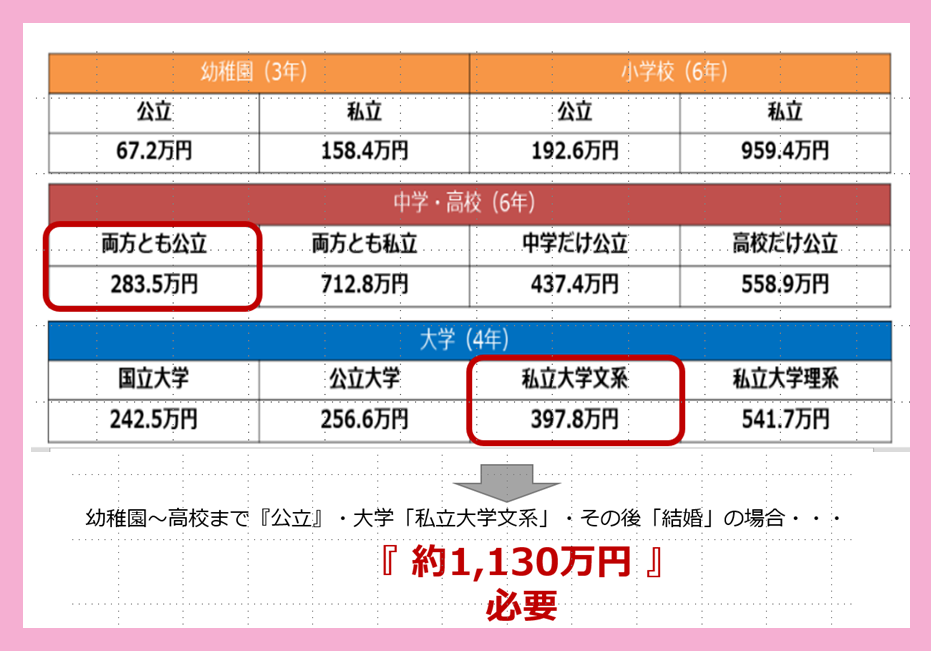

下の参考資料を見ると進学先によって大きく金額が変わってくることがわかります。また、子どものための教育費としては、習い事や塾などの学校以外でかかる費用もプラスして考えます。さらに、結婚の援助費用も含めて考えると現実的です。

(参照元:千葉銀行「ライフプラン読本」)

プロに聞く!賢い資産形成のためにしたいこと!

今回はファイナンシャルプランナーの資格を持つ千葉銀行の松田さんに、みらいい編集部のHiroが、子どものためのお金についてお話を聞いてきました!

具体的にいくらかかるか知ってる?何歳までに、いくら貯めておくべき?

Hiroー今回は、保護者の方も、私自身も気になっている、子どものための資産形成について、伺っていきたいと思います。

早速ですが、子どもの将来にかかるお金って具体的にどのくらいなんでしょうか? そしてそれをいつまでに貯めればいいのでしょうか?

松田さんー教育費というのは授業料だけではなく、学校の教育費、学習塾などの習い事、部活動にかかる費用など、全てを含めて考える必要があります。また、もちろん幼稚園から大学まで、公立なのか私立なのかで大きく金額が変わってくるため、一人ひとり、かかってくる金額が全然違います。また、結婚する際に親として援助する額も含めて考えるとさらに現実的です。

参考までに具体的な例で考えてみましょう。幼稚園から高校までが「公立」、大学が「私立大学文系」だった場合、結婚費用の援助も含めると、合計約1130万円が必要になります。大学までに必要な金額なので、お子さんが20代前半までに必要とされるお金のイメージです。

約1130万円といきなり言われてどうでしょうか? Hiroさん、貯められそうですか?

(参照元:モーニングスター(株)・千葉銀行)

Hiroーうーん…だいぶきついですね(苦笑)

松田さんーそうですよね。ちょっとイメージしづらくて現実感が湧かないと思いますが、かかる金額の具体的なイメージを持つことが大事なんですよ。約1130万円をすぐに準備しなくては、と考えるのではなく、あと何年でいくら貯めたいのか、と今のお子さんの年齢から逆算して考えていきます。

一番お金がかかるのが大学です。お子さんの進学先によっては高校からお金がかかる可能性もあるので、高校に上がる15歳くらいまでに、高校・大学・結婚時の援助費用を計画的に貯めておくのが現実的です。Hiroさんのように現在3歳のお子さんがいらっしゃるのでしたら、15歳まで後12年の間で、高校・大学・結婚費用を貯めておく必要があります。もちろん進学先で変わってきますが、大体720万円くらいだとします。720万円を12年間で貯めるとすると、月々では5万円貯めればよいことになりますね。

Hiroーそうやって具体的に考えていくんですね。確かにイメージしやすいです! 一歩踏み出しやすくなりますね。

ただ、毎月貯蓄していくのは正直難しいところです…(泣)

貯蓄のコツ!あなたの家庭に合った貯蓄・支出の金額とは?

Hiroー実際に貯蓄を続けていくコツってあるのでしょうか?

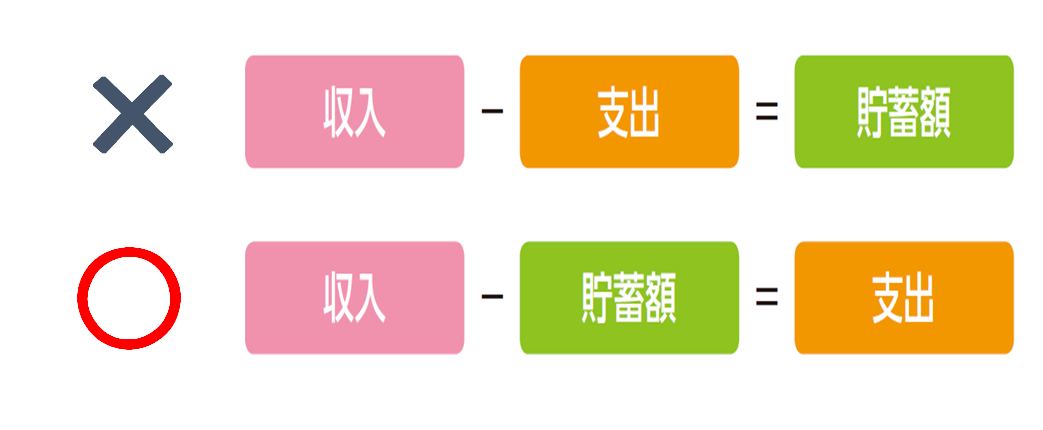

松田さんーご紹介しますね! 毎月の収入から支出をして、残った額を貯蓄に回している方がいらっしゃるかと思いますが、貯蓄をしていくためにいい方法とはいえません。お金は、あったらあるだけ使ってしまいやすいのです。

考え方を変えて、収入から貯蓄額を先に引いて、残りを支出にあてる、というのが貯蓄をするコツなんです。

(参照元:千葉銀行「ライフプラン読本」)

そのために、毎月の収入と支出の視覚化をして、しっかり把握することが重要です。家計簿アプリや、アナログに家計簿などに書いて記録するなど、ご自身のやりやすい方法で視覚化をしていくとよいでしょう。千葉銀行では、口座内のお金の動きがすぐにわかるようなアプリもありますよ。

支出を抑える方法とは?見直すだけで1万円抑えられるケースも!?

Hiroー支出を抑える方法って、読者の方々も気になるところだと思うのですが、何かよい方法がありますか?

松田さんー

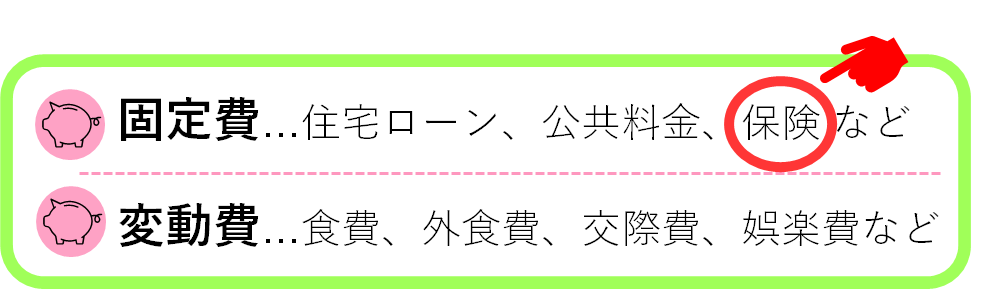

一番よい方法は、固定費を減らすことです。

その中でも、最初に手をつけやすいのは、すでに加入している保険を見直すことです。

必要な保障や金額はライフイベントの変化とともに変わっていきますので、今のご自身の環境にあった保障内容になっているのか、見直す必要があります。見直すことで、掛けすぎであることを確認できたり、必要な保障を厳選することも可能です。

また、昔から継続している保険の場合、現在では同じ保障内容でも掛け金が安くなることも。見直すことによって、1万円程安くできる例もあります。

Hiroーそれは見直さない手はないですね!どのようにおこなっていけばよいのでしょうか?

松田さんーぜひ見直してみましょう! 主に3つの相談先があります。

- 銀行に相談

銀行でも保険の相談は可能です!色々な保険会社を比べたうえで各家庭の状況に応じた最適な保険商品を紹介してくれます。最近は保険の相談サービスなどと提携しているところもあるので、気軽に相談してほしいですね。銀行の場合、同時に貯蓄方法等のマネープランの相談もできますよ!

- 「ほけんの窓口」など総合的な保険相談サービス・保険ショップ

銀行同様、色々な保険会社を比べて、各家庭の状況に適した保険商品を紹介してくれます。とてもおすすめです。

- 担当の保険会社に相談

担当の方に長く見てもらえるのは保険会社です。保険の相談サービスや銀行だと、担当者が変わってしまう可能性もありますので、長い期間同じ担当者についていてほしい!という方は保険会社の方が良いかもしれません。

Hiroー固定費を見直すことが、いかに大切かがわかりました。変動費についてはどうでしょうか? 私も結構使っちゃうんです…。変動費を抑えるコツもあったりしますか?

松田さんーお金はあると絶対使うので、ご自身で我慢ができそうな部分や、趣味・好きなことに使える金額を先に決めてしまうのがいいと思います。何年でいくら貯めたいのか、それを逆算して月々の貯蓄額を決めて、一度は決めた金額で貯めてみてもらいたいです。

ただ、その結果、支出のためのお金が足りなくなるなど、うまくいかなくなってしまうとなれば、本末転倒。貯蓄額を減らしましょう。そしてその分、貯蓄分のお金の置き方を考えて上手に貯蓄していくとよいでしょう。

お金を増やそう!ファイナンシャルプランナーおすすめの貯蓄方法とは?

Hiroー次は、毎月貯蓄に回したお金を、どのように貯めておくか、上手な貯蓄方法について伺いたいと思います。

松田さんー銀行への預金ですが、低金利時代のため、定期預金にただ預けていても、お金を増やすことはできませんね。ぜひ「お金にも働いてもらう」ということを考えてみましょう!

例えば12年後までに720万円貯めたいという目標があった場合、

- 年率0%で貯蓄すると…12年間で毎月5万円貯蓄

- 年率3%で貯蓄できると…12年間で月々4万2千円貯蓄

上記の例ですと、年率3%で預けることで、毎月の金額が8千円も変わってくるのです。

Hiroーそんなに変わるんですか! ただ、そもそも3%の利回りのものってあるんですか? どうやって探したらよいのでしょうか?

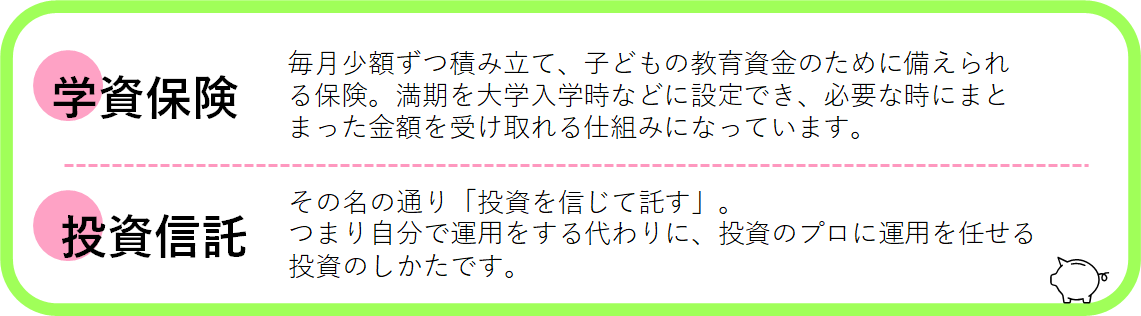

松田さんー確実に「3%増える」という商品は残念ながら今はありません。ただ、その可能性を上げることができる商品はあります。例えば大きく分けると2つ、「学資保険」と「投資信託」です。

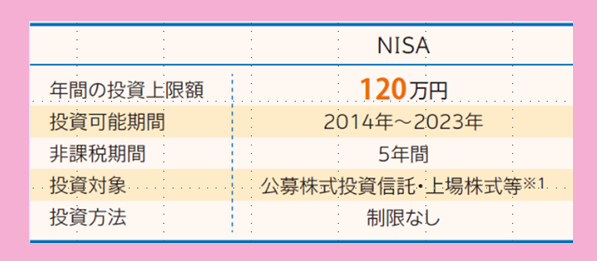

投資信託を買う、となった時に使えるのが、国の制度であるNISA制度です。NISA制度をうまく活用して投資信託と上手に付き合ってもらえたらいいと思います。投資信託というと、大きなまとまったお金が無いと難しそうだなという印象をお持ちの方も多いのですが、実は投資信託は月々千円の積み立てでも始められるんですよ。学資保険は毎月5千円から1万円が多いかと思うのですが、無理のない範囲でコツコツ貯められるという意味合いで、こういったものも使っていただけるといいのかな、と思います。

NISA制度とは、2014年1月にスタートした、個人投資家のための税制優遇制度です。NISAでは毎年120万円の非課税投資枠が設定され、株式・投資信託等の配当・譲渡益等が非課税対象となります。

(参照元:千葉銀行「ライフプラン読本」)

Hiroーなるほど、よくわかりました。

投資というとハードルが高く感じますが、少額で始めやすいものがあり、制度も整っているのですね。

児童手当、支給されたらどうしてる?使いみちの第一位とは?

Hiroー子育て世代には公的な補助もあります。どのように使ったらいいか、などアドバイスいただけますか?

松田さんー子育て世代で受け取っている方が多いのが中学卒業までもらえる児童手当ですね。インターネットなどで取得条件を確認してみましょう。この児童手当をそのまま貯蓄に回す、という方が増えています! 自分のお金から拠出するよりも、支給されたものをそのまま回せばよい、と考えると、貯めやすいのかもしれません。

もちろん、できれば利回りのつく方法で貯蓄して欲しいですね!

Hiroーうちの場合、児童手当は入ったらほとんど子どものために使ってしまっていますね…。でも確かに貯蓄にも回しやすいですね。

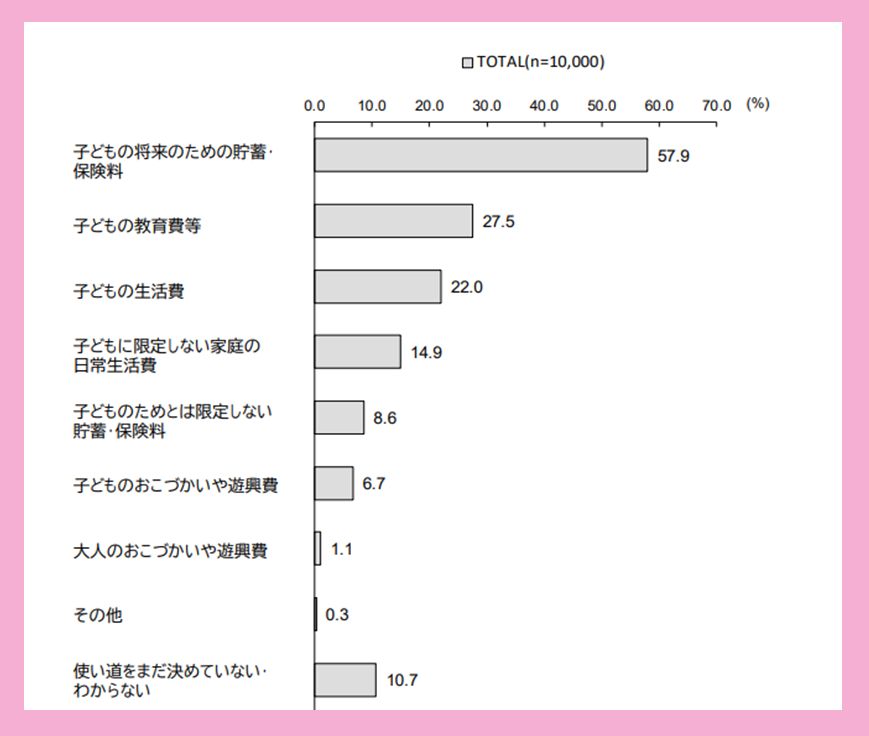

児童手当等の使いみち

(参照元:厚生労働省「児童手当等の使途に関する意識調査」児童手当等の使途(予定含む)(複数回答))

同じ金額でも価値が変わるってどういうこと?お金の価値が減ってしまう前にできること

Hiroーでは、どうして定期預金や積立定期預金ではなく、利回りのつくものにしたほうがよいのでしょうか?

松田さんーそれは、ご自身のお金の価値を守るためです。2つの要因をご説明しますね。

・インフレ

現在日本では、毎年物価を2%上昇させることを目標に掲げています。

仮に、預金に100万円入っているとしましょう。10年前なら当時100万円の車が買えたのが、10年後物価が上がっていると、例えば82万円分の車までしか買えないということになってしまうのです。これはつまり、お金の価値が下がってしまっているといえます。

預金に2万円入れたら、その後も2万円はそのまま、元本はずっと保証されています。ただ、「お金の価値」は保証されていないのです。これから2%物価が上がるのであれば、無理して大きな利益を取らなかったとしても、2%ずつでも増やしていかないと、インフレに負けてしまいますね。ぜひお金の置き方として、学資保険や投資信託など、利回りをつけて貯める方法を考えてみてください。

・増税

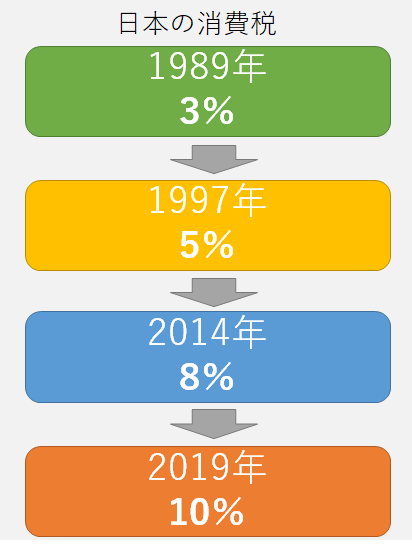

増税もお金の価値を下げる原因になります。納税は国民の義務のため、増税が実施された場合は従うほかありません。

1989年に3%から始まった消費税は、現在10%。簡単に言えば、消費税が2%上がれば、皆さんの生活の負担が2%上がるということなので、その分どこかでまかなわないと、ただただお金が減っていってしまいます。

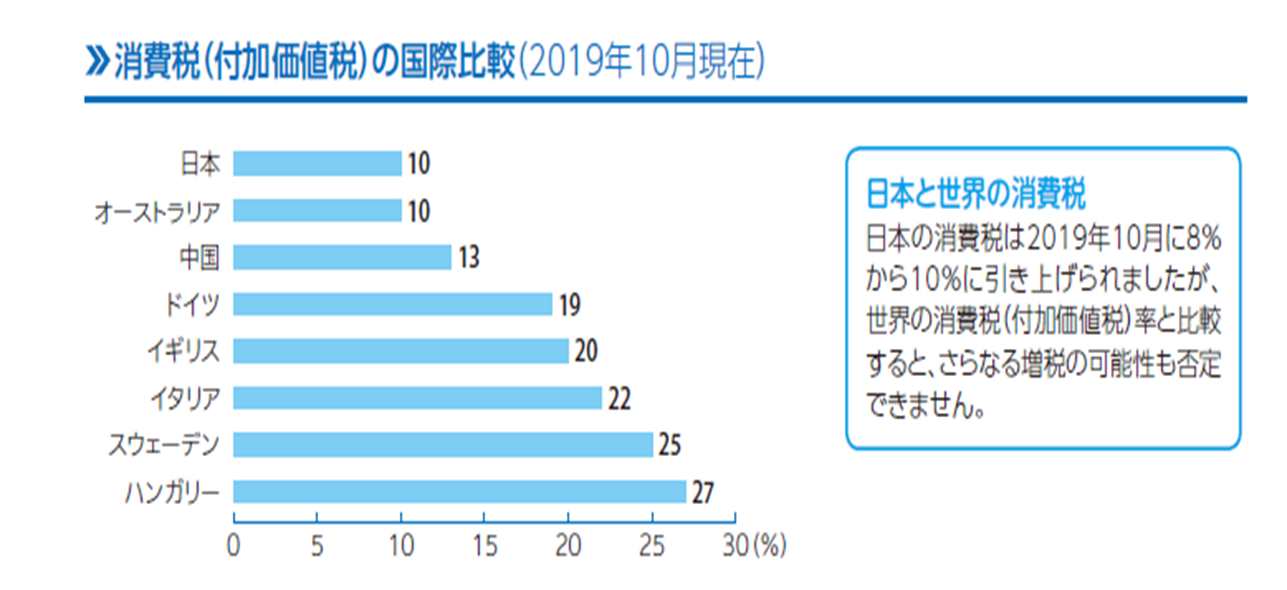

また、海外に目を向けると、日本の消費税10%はまだまだ高い水準とはいえないことがわかります。今後増税の可能性もゼロではありませんね。

世界の消費税率

(参照元:千葉銀行「ライフプラン読本」)

Hiroーなるほど。自分のお金の価値が下がってしまうとは、ショックです…。

少しずつでも増やしていくことが、とても大切なんですね。

自分に合ったお金の情報をもっと知りたい!銀行と上手に付き合うコツ!

Hiroー今回色々お話を伺いましたが、銀行員の方と直接相談できたら、自分に合ったやり方がわかりそうですね。

銀行で相談するのって敷居がかなり高いのですが、普通に相談できるのでしょうか?

松田さんーぜひ、気をつかわずに来ていただけたらと思います! 銀行側も、ご相談してほしいと思っていますので、お近くの支店の窓口までお越しください! 混雑状況もありますので、事前に最寄りの支店へお電話いただき、「資産形成の相談をしたい」、「今後の相談にのってもらいたい」などと伝えて予約を取っていただければと思います。

実は3時以降でもご相談だけなら対応できたり、ご自宅への訪問をおこなう場合もあります。また、土日でもご相談いただけるコンサルティングプラザがあったり、幅広く対応できるようになっていますので、ぜひご相談・ご利用くださいね。

Hiroー銀行で相談できると、とても心強いです!

今回は色々とお話を伺えて、とても勉強になりました。どうもありがとうございます!

まずはできるところから始めてみよう!

ご家庭でできそうなことはありましたか? 貯蓄額、支出額を見直してみる、家庭のお金を可視化してみる、保険を見直してみる、銀行に相談の予約をしてみる…など、すぐに始められそうですね。

子育てに家事に仕事に…日々の忙しい生活の中、資産形成についてじっくりと考える時間が持ちにくい状況かもしれません。しかし子どもの将来のためと思い、できるところから、少しずつでも取り組んでいけたらいいですね。

%20(1).jpg)

.png)