投資を活用してお金を増やす力を鍛える!お小遣いを使った投資の練習方法も紹介!

将来に備えて投資をしていこうというメッセージを日常生活でも見かけるようになりました。投資をしたほうがいいと思っていても、まだ先になってからでいいのではないかと思う気持ちもあるのではないでしょうか。また、子どもに教えたいと思っても難しい内容の一つですよね。

今回は、お金を増やす方法や、なぜ今投資が必要なのかといった前提、投資をする前に大人でも子どもでも知っておきたい基礎知識を伝えていきます。お小遣いを使って家庭でもできる投資の練習方法も紹介します。

お金を増やす方法は3つ

お金を増やすというと投資だけを思い浮かべるかもしれませんが、投資以外にも方法はあります。お金を増やす方法は以下の3つです。

- 支出を見直す

- 稼いで収入を増やす

- 投資をしてお金に働いてもらう

増やすためには、投資以外にも使う額を見直すことや、稼いで収入を増やすこともとても重要です。それぞれみていきましょう。

支出を見直す

支出を減らすのか、収入を増やすのかどちらを先に取り組むべきかというと、まずは支出の見直しをおすすめします。支出の見直しは自分1人で取り組むことができ、面倒な手続きもありますが、すぐに手元に残るお金を増やすことができるからです。

お金を増やすには、貯める力も重要です。こちらの記事では、小学生から取り組める貯める力の伸ばし方を紹介しています。家計の支出を減らすポイントもお伝えしているので、参考にしてみてください。

小学生から始める!「お金を貯める力」の具体的な鍛え方

稼いで収入を増やす

稼ぐこともお金を増やす方法の1つです。大人であれば、会社によっては、資格を取ったり、営業成績を上げたりして収入を増やすことができます。子どもの場合は、お手伝いで稼いでお金を増やすという体験ができますね。

お金は、ありがとうの対価でもあります。そのため、稼いで収入を増やすコツは、誰の役に立っているのか、より多くの人の役に立てるにはどうしたら良いかという視点を持つことです。

初めからどのように役に立つかがわかるわけではないため、お子さまがお手伝いを始めた頃は、保護者が「助かる」だけでなく、どういった面で助かるのか具体的に伝えてみてください。

時間ができるから助かる、疲れていたからお手伝いしてくれて助かるなどです。ここがわかることで、人の役に立つことについて知ることができます。

投資をしてお金に働いてもらう

投資は、自分自身だけでなく、お金にも働いてもらうということです。投資は長期間行うことでリスクを減らして運用することができます。

子どもの頃から投資体験をすることで、大人になっても投資への抵抗感が少なく、お金を増やす手段として投資を行いやすくなるのではないでしょうか。

投資は長期間取り組めるだけの環境や気持ちを整え、基礎知識を学んだ後に始めても遅くはありません。投資にもリスクがあるので、わからないままに始めるのではなく、お子さまと一緒に学び、準備を整えてから始めるようにしましょう。

なぜ今投資が必要なのか?

メディアでもお金の勉強や投資をすすめるものを目にすることが多くなりましたが、なぜそのような動きになったのでしょうか。その理由は以下のような3つの要因があります。

- 給料が上がっていない

- インフレーションによって物価が高騰している

- もらえる年金額が減っている

日本はバブルが過ぎ去ってから給料が上がることなく、何十年も経っています。そんな中で、物の値段が上がっていくインフレーション(以下インフレ)だけが起こっています。給料が上がっていればインフレも悪いものではないのですが、物価だけ上がっている現状は厳しいといわざるを得ません。

子どもたちが大人になるとインフレはもっと進み、同じものを購入するとしても、今の金額よりも多くの金額を出さなければいけなくなります。

貯金でいうと、例えば100万円という数字は変わらないかもしれません。しかし、同じ100万円でもサービスなどの中身が薄くなっている可能性があります。また、今の100万円で買えたものが20年後には120万円出さなければ買えなくなるかもしれません。インフレによってお金の価値は下がっていくことが予想されるので、投資などで対策しておく必要があるのです。

また、もらえる年金額も減っています。日本は少子高齢社会であり、年金制度も実は積立式ではありません。払ったものを現在の年金受給者に回しているため、払った金額がそのまま受け取れるわけではないのです。

2019年に金融庁が、老後30年間生活するには約2000万円が必要であると試算・発表し、大きな話題になりましたね。実はこの発言には、年金だけでは老後資金は足りないことが予想されるため、投資など自分で老後の資産を作ってくださいというメッセージが込められていたのです。

これからの日本を生きる子どもたちに暗い現状を伝えるのは心苦しさもありますが、こういった状況を把握しつつ対策できるようになるために、お子さまにも少しずつ伝えていけるといいですね。

投資をする前に知っておきたい基礎知識

投資をする必要性を紹介しましたが、投資を始める前に知っておきたい知識があります。勉強を始めるとたくさんあるのですが、まずはこの5つを参考にお子さまと一緒に学んでみてください。

- 生活に困らない程度の資金を貯める

- 時間を味方につける複利の力

- 投資と投機は別物

- 相場を知る

- 少額から始めて分散しておく

生活に困らない程度の資金を貯める

投資を始める前に、まずは生活に困らない程度の資金を貯めることから始めましょう。生活を豊かにするための投資であるはずが、多くの資金を投資に回してしまって苦しい生活になってしまうと、本末転倒です。会社員として勤めているのであれば6か月分、自営業であれば1年分の生活費をまずは確保したいですね。

投資はリスクがあるもので、資産が減ってしまう可能性があります。お子さまへも、なくなっても困らない金額をもとに投資に取り組むように伝えましょう。

お金を貯めるためには、使い方を鍛えていくことも重要です。こちらではお金の使い方の種類から解説していますので、参考にしてみてください。

子どもに伝えたい「お金を使う力」を鍛えるために必要な考え方とは?

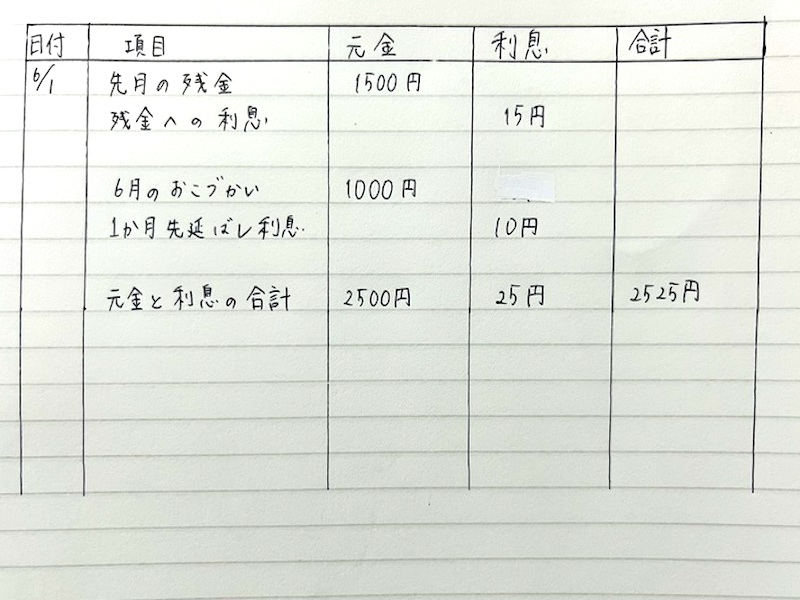

時間を味方につける複利の力

前述のリスクを避けるために時間が必要であるというのは、複利の力を投資に活かせるからです。複利とは、初めに用意したお金(元金)にだけでなく、利息を合わせた金額に利息がつくことです。初めに用意したお金にだけ利息がつくことを単利といいますが、長期間投資をしてみると大きく差が出ます。

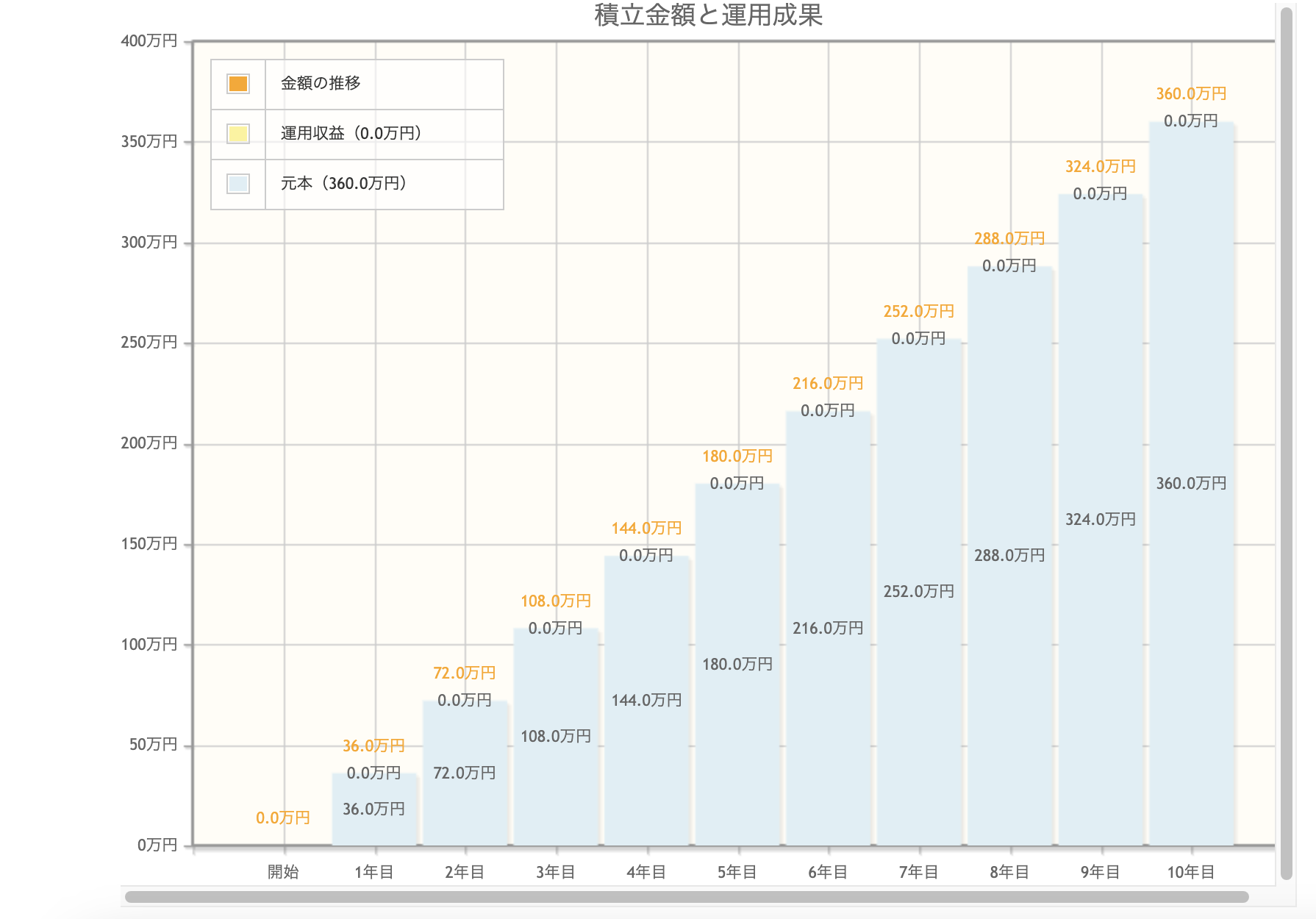

こちらは実際に目で見る方がわかりやすいので、金融庁の資産運用シミュレーションを使ってみました。毎月3万円を10年間、年利0.001%の貯金で預けていた場合と、年間3%の利息で投資ができた場合で複利の力の違いを見ていきましょう。

年利0.001%の貯金の場合

引用元:金融庁 資産運用シミュレーション

年利3%で運用できた場合

引用元:金融庁 資産運用シミュレーション

グラフの中の黄色い部分が複利の力で増えた金額です。貯金であればほぼ全額自分で貯めなければなりませんが、運用することで60万円分はお金が稼いでくれたということです。今回は10年でシミュレーションをしてみましたが、15年20年と運用期間を変えるとさらに複利の効果を目にできますよ。

シミュレーションを用いて、お子さまと一緒に預ける先によって手元にくるお金が違うことを体験してみてください。

投資と投機は別物

投資は怖いと思ってしまう理由の一つに、投資と投機を同じものと考えている場合があります。投機は短期間のうちに利益を出すことを目的とした投資方法です。FXや仮想通貨などがこれに当たります。こちらは先ほど紹介した複利の力を使えません。リターンが大きいですが、その分リスクも高いです。資産運用の中にも色々と種類があることを知るだけでも、投資に対する抵抗感が減らせるのではないでしょうか。

相場を知る

投資においての相場を知ることも大切です。お金を増やしたいと思うと、お金を取ろうとしてくる人たちも近づいてくる可能性が高いからです。例えば月に5%増える投資商品があると言われた場合、どのように感じるでしょうか?

こういった場合にひとつの参考にしていただきたいのが、ウォーレンバフェット氏の生涯年利です。ウォーレンバフェット氏は、世界で最も有名な投資家で生涯の利回りは、年利で20%とされています。

これを踏まえて、月に5%増える投資商品について考えてみると、5%×12か月=60%と出てきますね。世界一有名な投資家が一生かけても20%の年利なので、この商品は怪しいという評価ができます。

投資信託で少額から始めて分散しておく

投資についての勉強には終わりがありません。しかし、ある程度勉強が進んだら、なくなっても困らない程度の少額から投資を始めてみましょう。投資をしたことがない人におすすめなのは、積立NISAなどで選べる投資信託という方法です。

投資信託は、たくさんの人からお金を集めて、プロの人たちに運用してもらいます。始める際は、運用先がどのような場所なのか、分散されているのか、手数料はいくらかかるのかといったことを調べておけるといいですね。

%20(1).jpg)